Versicherungen

Welche Versicherungen kann man von der Steuer absetzen?

Versicherungen steuerlich geltend machen

Um die persönliche Steuerlast zu senken, können diverse Ausgaben bei der Einkommenssteuererklärung angegeben werden. Dazu zählen beispielsweise die Aufwendungen für das Arbeitszimmer, Umzugskosten und Spenden. Und auch viele Versicherungen lassen sich steuerlich absetzen – insbesondere jene, die die Gesundheit oder das Vermögen des Steuerzahlers absichern. Welche Versicherungen sind steuerlich absetzbar? Und wo werden Versicherungen in der Steuererklärung eingetragen?

Um die persönliche Steuerlast zu senken, können diverse Ausgaben bei der Einkommenssteuererklärung angegeben werden. Dazu zählen beispielsweise die Aufwendungen für das Arbeitszimmer, Umzugskosten und Spenden. Und auch viele Versicherungen lassen sich steuerlich absetzen – insbesondere jene, die die Gesundheit oder das Vermögen des Steuerzahlers absichern. Welche Versicherungen sind steuerlich absetzbar? Und wo werden Versicherungen in der Steuererklärung eingetragen?

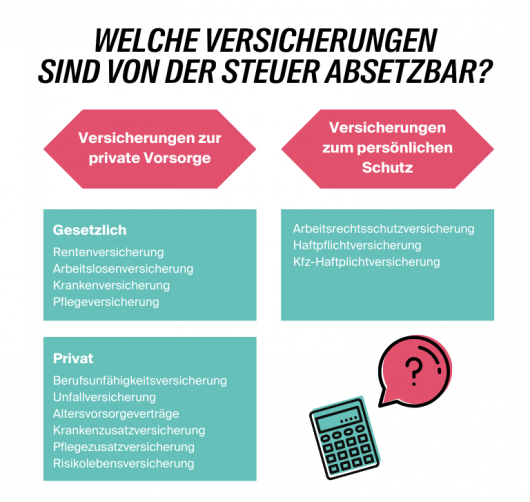

Viele Versicherungen, die der persönlichen Vorsorge dienen, können Beitragszahlende als Sonderausgaben oder Vorsorgeaufwendungen von der Steuer absetzen. Darunter fallen gesetzliche Versicherungen wie die Arbeitslosenversicherung, Krankenversicherung, Rentenversicherung und Pflegeversicherung. Private Versicherungen, die steuerlich geltend gemacht werden können, sind die private Berufsunfähigkeitsversicherung, Risikolebensversicherung, private Rentenversicherung, Unfallversicherung und zusätzliche Kranken- und Pflegeversicherungen, die über den Basisschutz hinausgehen. Auch beruflich bedingte Rechtsschutzversicherungen und die private KFZ-Haftpflichtversicherung können berücksichtigt werden.

Steuererklärung und Versicherungen: Höchstgrenzen beachten

Eingetragen werden die meisten Versicherungen ab Zeile 8 der Anlage Vorsorgeaufwand. Die Beiträge zur inländischen privaten Kranken- und Pflegeversicherung sind beispielsweise in Zeile 23 einzutragen. Die Informationen zur Risikolebensversicherung finden in Zeile 48 Platz. Unter „Weitere sonstige Vorsorgeaufwendungen“ in Zeile 49 und 50 können Lebensversicherungen, die vor dem 1. Januar 2005 abgeschlossen wurden, angegeben werden.

Allerdings gibt es für die Absetzbarkeit von Versicherungen als Sonderausgaben bestimmte Höchstgrenzen. Beträge, die darüber liegen, können steuerlich nicht geltend gemacht werden. Für Angestellte, Beamte und Rentner liegt diese Höchstgrenze derzeit bei 1.900 Euro. Selbstständige können Versicherungsprämien in Höhe von bis zu 2.800 Euro von der Steuer absetzen (Stand 2025). Bei gemeinsam veranlagten Ehepaaren werden die Höchstgrenzen jedes Ehepartners addiert. Häufig sind diese Grenzen durch die Angaben zur Krankenversicherung bereits erreicht, sodass die Ausgaben für weitere Versicherungen die Steuerlast nicht weiter senken.

Versicherungen als Werbungskosten bzw. Betriebsausgaben

Neben Versicherungen, die zur Vorsorge abgeschlossen wurden, können auch einige andere Versicherungen von der Steuer abgesetzt werden. Dazu zählen berufsbedingte Versicherungen, etwa die Berufshaftpflichtversicherung und die Arbeitsrechtsschutzversicherung. Beiträge für die beruflich bedingte Rechtsschutzversicherung fallen bei Angestellten unter die Werbungskosten und werden in Anlage N in Zeile 48 eingetragen. Wer eine allgemeine Rechtsschutzversicherung hat, kann anteilig jenen Teil steuerlich geltend machen, der berufliche Angelegenheiten abdeckt. Bei Selbstständigen zählen berufsbedingte Versicherungen zu den Betriebsausgaben.

Gut zu wissen: Werbungskosten bzw. Betriebsausgaben lassen sich im Unterschied zu Sonderausgaben grundsätzlich in unbegrenzter Höhe von der Steuer absetzen. Die Beiträge zur privaten Haftpflichtversicherung können zu 100 Prozent als Werbungskosten bzw. Betriebsausgaben steuerlich geltend gemacht werden, wenn der Höchstbetrag noch nicht erreicht wurde. Auch für die Kfz-Kaskoversicherung und die Hausratversicherung gibt es Sonderregelungen: So ist die Kaskoversicherung nur für Selbstständige absetzbar, wenn das Kfz auch entsprechend betrieblich genutzt wurde, während die Hausratversicherung nur anteilig für das Arbeitszimmer steuerlich geltend gemacht werden kann.

Aufwendungen für die Altersvorsorge von der Steuer absetzen

Zu den Versicherungen, die steuerlich absetzbar sind, zählen auch die gesetzliche Rentenversicherung, die Basisrente und die Beiträge zu berufsständischen Versorgungswerken. In der Anlage Vorsorgeaufwand können beispielsweise die Beiträge zur Basis-Rente in Zeile 8 angegeben werden. Die Ausgaben für die Riester-Rente werden in Anlage AV eingetragen.

Die regelmäßigen Beiträge zur betrieblichen Altersvorsorge sind im Rahmen einer Direktversicherung bis zu acht Prozent der Beitragsbemessungsgrenze der Rentenversicherung steuerfrei. Sie können daher nicht von der Steuer abgesetzt werden. Sonderzulagen, also größere Einmalzahlungen, sind hiervon nicht betroffen. Diese werden in Anlage N unter dem Stichwort „Steuerbegünstigte Versorgungsbezüge“ eingetragen.

Wichtiger Hinweis: Diese Informationen stellen keine steuerliche Beratung dar und erheben trotz größtmöglicher Sorgfalt bei Auswahl und Erstellung keinen Anspruch auf Vollständigkeit, Richtigkeit und Aktualität.