Ihr professioneller bAV Partner

Ob Direktversicherung, Pensionsfonds oder andere Durchführungswege, wir haben ein breites Portfolio unter einem Dach und bieten Ihnen ein passendes Konzept.

Greifen Sie auf unsere Expertise zurück – wir finden eine maßgeschneiderte Lösung für Sie.

Die LV 1871 ist Ihr professioneller Partner für die betriebliche Altersvorsorge (bAV).

Erfahren Sie mehr in unserer Image-Präsentation:

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Weitere InformationenUnsere erstaunlichen bAV-Produkte im Überblick

Sprechen Sie uns an

Sie haben allgemeine Fragen zur bAV oder möchten ein Angebot?

Dann wenden Sie sich an uns via E-Mail oder telefonisch:

Bei unserer Tochterfirma der MAGNUS GmbH finden Sie zudem Beratungs- und Serviceleistungen unter anderem juristischer und versicherungsmathematischer Art: Zur Website Magnus GmbH

Zusätzlich stehen Ihnen unsere bAV-Spezialisten zur Seite:

Andreas Nordhaus

(Standort: Düsseldorf)

Vertriebsgebiet West

Christian Rilli

(Standort: Hamburg)

Vertriebsgebiet Nord und Ost

Daniel Wintrich

(Standort: München)

Vertriebsgebiet Süd und Ost

Die Meinung der Experten:

Was ist die betriebliche Altersvorsorge?

Die betriebliche Altersvorsorge – im Nachfolgenden kurz bAV genannt – ist ein wichtiger Bestandteil des deutschen Altersvorsorgesystems. Sie bietet Arbeitnehmern die Möglichkeit, mit Hilfe des Arbeitgebers eine zusätzliche Altersvorsorge aufzubauen. Dazu zählen alle Leistungen, die ein Arbeitgeber aus Anlass des Dienstverhältnisses seinen Arbeitnehmern zur Alters-, Invaliditäts- oder Hinterbliebenenversorgung zusagt.

Weitere Informationen zum Thema bAV finden Sie auch im bAV-Leitfaden unserer Tochtergesellschaft MAGNUS GmbH:

Welche Finanzierungsarten gibt es?

Grundsätzlich unterscheidet man zwischen drei Finanzierungsarten in der bAV:

Die älteste Form der betrieblichen Altersvorsorge ist die sogenannte Betriebsrente. Unter ihr versteht man eine meist ausschließlich komplett vom Arbeitgeber finanzierte Versorgung. Klassische arbeitgeberfinanzierte Versorgungswerke findet man meist in größeren Unternehmen. Oft stammen diese Versorgungswerke aus den sogenannten „besseren Zeiten“ und verbinden eine hohe soziale Komponente, gepaart mit Steuervorteilen und der Bindung von qualifizierten und spezialisierten Mitarbeitern an das Unternehmen.

Heute schließen Arbeitnehmer vermehrt Verträge ab, bei denen sie sich selbst eine Alters-, Invaliditäts- oder Hinterbliebenenversorgung über den Betrieb bzw. das Unternehmen aufbauen. Dies geschieht im Rahmen der Entgeltumwandlung oder auch Gehaltsumwandlung genannt.

Alternativ können natürlich auch der Arbeitgeber und der Arbeitnehmer zusammen eine Altersvorsorge für den Mitarbeiter aufbauen. Entsprechend begünstigt wird dieser Gedanke durch das neue Betriebsrentenstärkungsgesetz (BRSG).

Wie funktioniert die Entgeltumwandlung?

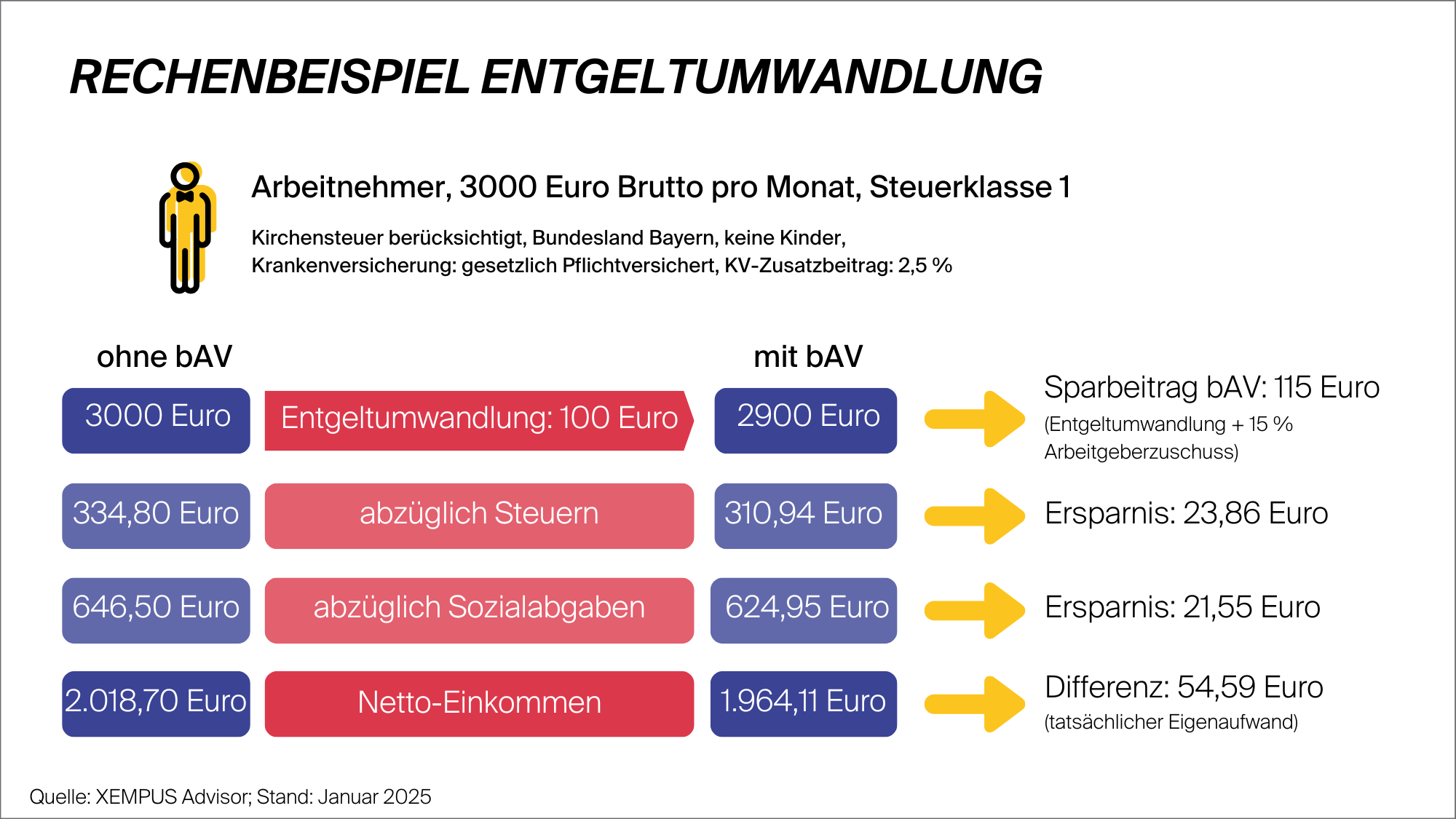

Von einer Entgeltumwandlung spricht man, wenn der Arbeitnehmer einen Teil seines Gehalts zum Aufbau einer bAV nutzen möchte. Der Beitrag zur Entgeltumwandlung wird direkt vom Bruttogehalt abgezogen und mindert dadurch die Steuer- und Sozialabgabenlast.

Vorteile für den Arbeitgeber

Auch der Arbeitgeber profitiert bei einer Entgeltumwandlung seines Mitarbeiters. Zusätzlich zum verbesserten Image und einer höheren Mitarbeiterzufriedenheit können sich daraus finanzielle Vorteile für ein Unternehmen ergeben.

Fluktuation ist in einem umkämpften Arbeitnehmermarkt ein echter Kostenfaktor, den die bAV helfen kann zu senken. Im Rahmen eines professionellen Personalmanagements ist die betriebliche Altersvorsorge zudem ein wichtiges Mittel zur Mitarbeitergewinnung.

Seit 2002 hat jeder Arbeitnehmer einen gesetzlichen Anspruch auf eine Entgeltumwandlung. Zusätzlich sind Arbeitgeber i.d.R. verpflichtet einen mindestens 15 prozentigen Zuschuss zu gewähren, da sie auch von der Sozialabgabenersparnis bei der Entgeltumwandlung profitieren. Um den oben genannten Punkten Rechnung zu tragen und die bAV zum echten Mehrwert für Arbeitnehmer zu machen, entwickeln Arbeitgeber häufig Konzepte die deutlich über die Pflicht hinaus gehen.

Vorteile für den Arbeitnehmer

Der Arbeitnehmer spart sich durch die Entgeltumwandlung Steuern, je nach Durchführungsweg auf Beiträge bis zu acht Prozent der Beitragsbemessungsgrenze in der gesetzlichen Rentenversicherung; in 2025 sind das bis zu 644 Euro pro Monat (2024: 604 Euro/Monat).

In den Durchführungswegen Direktzusage und Unterstützungskasse sogar ohne Begrenzung.

Die Sozialabgabenlast kann für Beiträge bis zu einer Höhe von vier Prozent (in 2025: 322 Euro pro Monat) reduziert werden.

Rechenbeispiel Entgeltumwandlung 2025

Unser Angebot an Durchführungswegen

Der Arbeitgeber kann zwischen verschiedenen Durchführungswegen wählen

Das Betriebsrentenstärkungsgesetz (BRSG)

Im Jahr 2014 wurde mit dem Koalitionsvertrag die Absicht erklärt, die betriebliche Altersvorsorge(bAV) zu stärken. Wir geben Ihnen gerne einen kurzen Überblick, welche Änderungen und Potenziale sich durch die Reform ergeben. Die bisherigen Möglichkeiten der betrieblichen Altersvorsorge, beispielsweise über Direktversicherungen, bleiben auch zukünftig bestehen. Auch Arbeitgeberzuschüsse und Garantien sind weiterhin möglich.

Zusätzlich erhofft sich die Bundesregierung Impulse über das sogenannte Sozialpartnermodell. Hierbei werden den Tarifvertragsparteien neue Möglichkeiten geschaffen, mit Zielrentenmodellen attraktive Wege für Arbeitnehmer zu bieten.