Die meisten Menschen freuen sich darauf, nach einem arbeitsreichen Leben in den Ruhestand gehen zu können. Endlich Zeit, die Hektik des Berufslebens hinter sich zu lassen, zu reisen und seinen Hobbys nachzugehen. Doch wer sein Alter in vollen Zügen genießen will, muss heute frühzeitig vorsorgen. Denn das Rentenniveau der gesetzlichen Rentenversicherung ist in den vergangenen Jahren kontinuierlich gesunken. Bis 2025 garantiert der Gesetzgeber noch ein Rentenniveau von mindestens 48 Prozent des Durchschnittseinkommens. Prognosen gehen jedoch davon aus, dass die gesetzliche Rente bis 2030 auf unter 43 Prozent fällt. Wer sich also ausschließlich auf seine gesetzliche Rente verlässt und auf keine Ersparnisse zurückgreifen kann, wird sich im Alter finanziell enorm einschränken müssen. Eine Zusatzrente kann hier helfen, größere finanzielle Engpässe zu vermeiden.

Was ist eine Zusatzrente bzw. Zusatzrentenversicherung?

Eine Zusatzrente oder Zusatzrentenversicherung ist eine Altersvorsorge, die zusätzlich zur gesetzlichen Rentenversicherung abgeschlossen wird.

Wenn die gesetzliche Rente im Alter nicht ausreicht, dient sie dazu den Lebensstandard im Alter zu halten und die Rentenlücke zu schließen. Denn die Versorgungslücke im Ruhestand ist bei den meisten Menschen in Deutschland Realität. 2023 betrug die durchschnittliche monatliche Altersrente mit mindestens 35 Beitragsjahren für Männer 1.800 Euro und für Frauen 1.333 Euro (Quelle: Rentenatlas 2024). Wer also auch im Ruhestand keine größeren Einbußen im Lebensstandard hinnehmen will, sollte frühzeitig privat mit einer Zusatzrentenversicherung vorsorgen.

Ist eine Zusatzrente sinnvoll?

Mit fortschreitendem Alter kommt immer häufiger die Frage auf, ob eine Zusatzrente sinnvoll wäre. Wie wichtig eine freiwillige Zusatzrentenversicherung ist, hängt stark von der individuellen Rentenlücke ab. Je größer diese Versorgungslücke ausfällt, desto wichtiger ist es, die gesetzliche Rente durch eine Zusatzrente zu ergänzen. Es sprechen verschiedene Gründe dafür, eine Zusatzrentenversicherung abzuschließen.

Rentenlücke vermeiden

In Deutschland basiert die Altersvorsorge auf dem sogenannten Drei-Säulen-Modell. Dabei dient die gesetzliche Rentenversicherung lediglich der Basisabsicherung und reicht in den meisten Fällen nicht aus, um den gewohnten Lebensstandard im Ruhestand zu halten. Denn das Rentenniveau der gesetzlichen Rente sinkt, während die Lebenserwartung der Menschen immer weiter steigt. Als Folge daraus entsteht im Alter ein Fehlbetrag, der sich empfindlich auf den alltäglichen Finanzbedarf auswirkt: die Rentenlücke.

Die Rentenlücke bezeichnet die Differenz zwischen dem letzten Nettoeinkommen vor dem Ruhestand und der zu erwartenden gesetzlichen Rente. Sie macht deutlich, mit welchen finanziellen Einschränkungen im Alter zu rechnen ist, wenn man sich ausschließlich auf die gesetzliche Rente verlässt. Je größer diese Lücke ist, desto dringender ist die Notwendigkeit einer ergänzenden Vorsorge durch eine Zusatzrente.

Zeitpunkt des Renteneintritts

Auch der Zeitpunkt des Renteneintritts spielt eine wichtige Rolle. Das reguläre gesetzliche Renteneintrittsalter liegt für Jahrgänge ab 1964 derzeit bei 67 Jahren. Möglicherweise wird es in Zukunft noch weiter angehoben. Wer zum Beispiel aus gesundheitlichen Gründen früher aus dem Berufsleben ausscheiden möchte, muss Abzüge bei der ohnehin niedrigen gesetzlichen Rente in Kauf nehmen.

Daher empfiehlt es sich, so früh wie möglich mit der privaten Altersvorsorge zu beginnen. Für Auszubildende und Berufseinsteigende gibt es umfangreiche Angebote an privaten Zusatzrentenversicherungen, mit denen sich junge Menschen ein sicheres Finanzpolster für die Zukunft aufbauen können. Dank des Zinseszinseffekts und längeren Einzahlungszeiten steht am Ende des Berufslebens eine ausreichende Monatsrente zur Verfügung.

Verschiedene Arten der Zusatzrente

Der Begriff „Zusatzrente“ ist nicht eindeutig definiert. Neben der üblichen privaten Zusatzrentenversicherung gibt es gesonderte Varianten, die zum Teil an das jeweilige Beschäftigungsverhältnis gebunden sind oder in der Vergangenheit nur für einen bestimmten Zeitraum bestanden.

1. Zusatzrente im öffentlichen Dienst (VBL – Versorgungsanstalt des Bundes und der Länder)

Die betriebliche Altersvorsorge für Beschäftigte im öffentlichen Dienst ist eine Form der Zusatzrente und wird durch Beiträge des Arbeitgebers und des Arbeitnehmenden in eine Zusatzversorgungskasse gemeinsam finanziert.

2. Zusatzrente aus der betrieblichen Altersvorsorge (bAV)

Die betriebliche Altersvorsorge ist eine Art der betrieblichen Zusatzleistung, die Arbeitgeber ihren Angestellten anbieten können. Dieses Anlagemodell kann sich individuell aus Direktzusagen, Unterstützungskassen, Pensionskassen, Pensionsfonds oder Direktversicherungen zusammensetzen. Die Beiträge zur bAV können steuerlich gefördert werden und bieten den Arbeitnehmerinnen und Arbeitnehmern neben der gesetzlichen Rentenversicherung eine zusätzliche Säule der Altersvorsorge.

3. Freiwillige Zusatzrentenversicherung (DDR)

Die freiwillige Zusatzrentenversicherung war ein System der Altersvorsorge in der ehemaligen DDR, das bis 30. Juni 1990 bestand. Sie ermöglichte es den Bürgern, durch freiwillige Beiträge eine höhere Rente zu erzielen. Nach der Wiedervereinigung wurden diese Ansprüche in das westdeutsche Rentensystem überführt und entsprechend angepasst.

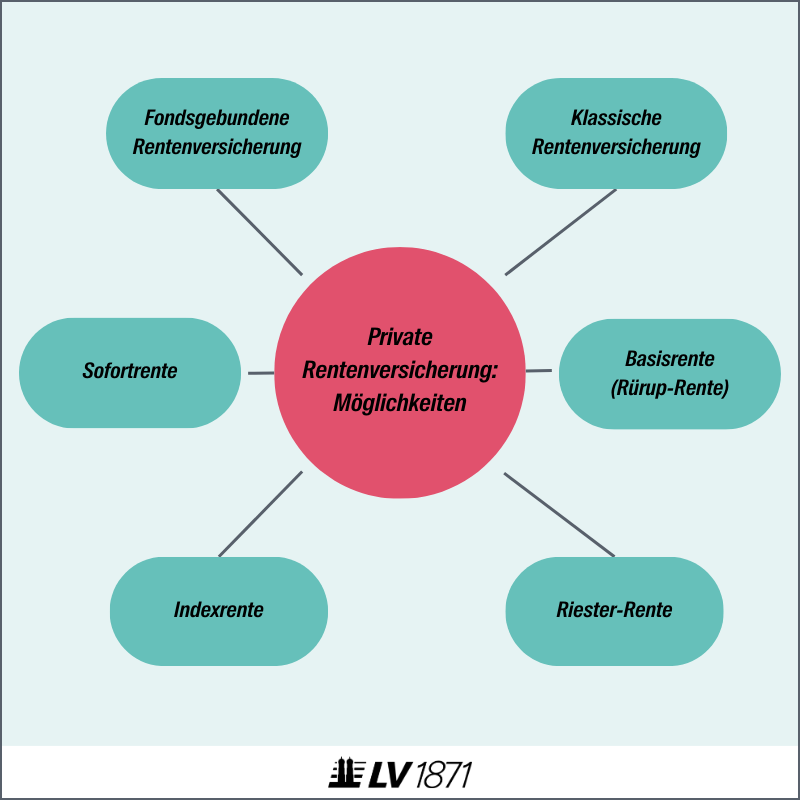

4. Private Altersvorsorge

Neben diesen Sonderformen gibt es ein breites Angebot an privaten Anlagemöglichkeiten, um für das Alter vorzusorgen. Für welche Variante der zusätzlichen Altersvorsorge man sich entscheidet hängt stark von der individuellen Lebenssituation, den finanziellen Möglichkeiten, der eigenen Risikobereitschaft und den Präferenzen ab. Die private Rentenversicherung ist ein vielseitiges und flexibles Instrument der Altersvorsorge, das sich über die reine Rentenabsicherung hinaus gezielt an die Bedürfnisse der Versicherungsnehmer anpassen lässt – zum Beispiel durch optionale Zusatzpakete etwa zur Absicherung von Berufsunfähigkeit oder in Form einer Pflegezusatzversicherung.

Frühzeitig privat vorsorgen lohnt sich

Das gesetzliche Rentensystem steht vor einer Vielzahl von Herausforderungen, die es für Versicherte immer schwieriger machen, den gewohnten Lebensstandard zu halten. Eine immer geringere Zahl junger Menschen zahlt in das gesetzliche Rentensystem ein, während derzeit besonders viele Vertreter der sogenannten Baby-Boomer-Generation das Renteneintrittsalter erreichen. Als Fazit lässt sich festhalten, dass eine private Zusatzrente angesichts der Entwicklung der gesetzlichen Rente für die meisten Menschen sinnvoll und notwendig ist, um die finanzielle Versorgungslücke im Alter zu schließen. Je früher Sie mit der Vorsorge beginnen, desto mehr profitieren Sie von Zinseszinseffekten und längeren Einzahlungsperioden. Durch eine fachkundige Beratung erhalten Sie eine maßgeschneiderte Zusatzrente, die Ihren individuellen Bedürfnissen und finanziellen Möglichkeiten entspricht.

Private Rentenversicherung – Produkte der LV 1871

Die Meinung der Experten:

Möchten Sie kompetent beraten werden?

Wir helfen Ihnen gerne:

Markus Pohlschröder

(Beratung und Verkauf)

Abteilung Zentralvertrieb

Maximiliansplatz 5

80333 München

Frank Kohrt

(Beratung und Verkauf)

Abteilung Zentralvertrieb

Maximiliansplatz 5

80333 München

Tobias Lanzinger

(Beratung und Verkauf)

Abteilung Zentralvertrieb

Maximiliansplatz 5

80333 München