11. November 2020

Seit 25 Jahren nimmt das Analysehaus Franke & Bornberg Versicherungsprodukte unter die Lupe. Zum Jubiläum gab es bei der DKM Awards für Unternehmen, die besonders häufig ausgezeichnet wurden. Dazu zählt auch die LV 1871.

Interview: LV 1871 gewinnt Jubiläumsaward für BU und Altersvorsorge

Seit 25 Jahren nimmt das Analysehaus Franke & Bornberg Versicherungsprodukte unter die Lupe. Zum Jubiläum gab es bei der DKM Awards für Unternehmen, die besonders häufig ausgezeichnet wurden. Dazu zählt auch die LV 1871. Michael Franke von Franke & Bornberg und LV 1871 Vertriebsvorstand Hermann Schrögenauer sprechen über die Bedeutung von Ratings für die Beratung und die Entwicklung der Produkte in den vergangenen 25 Jahren.

Zum 25-jährigen Rating-Jubiläum haben Sie sich angeschaut, welche Versicherer in diesen Jahren oft ausgezeichnet wurden. Was macht diese Unternehmen besonders?

Michael Franke: Das Besondere an diesen Unternehmen ist, dass sie nicht nur in den Jahren mit qualitativem Fokus unterwegs waren, in denen Ratings eine große Bedeutung hatten. Die langjährige Auswertung macht daher deutlich, welche Versicherer einen eigenen Anspruch haben und hatten, Qualität zu liefern. Als Qualitäts-Begeisterte haben wir uns daher zu dieser besonderen Auszeichnung entschieden.

Die LV 1871 hat Jubliäumsawards von Franke und Bornberg in den Kategorien Arbeitskraftabsicherung und Altersvorsorge erhalten. Was bedeutet die Auszeichnung für die LV 1871?

Hermann Schrögenauer: Der Preis ist eine Auszeichnung für unsere Produktpalette und für unsere Innovationskraft. Sie zeigt, dass wir mit Vorsorgelösungen wie Golden BU oder Mein Plan nah am Markt sind und die Bedürfnisse unserer Kunden treffen. Dass wir dieses hohe Niveau über eine so lange Zeit halten konnten, liegt auch am Zusammenspiel zwischen Produktentwicklung und Vertrieb. Die Kolleginnen und Kollegen stecken viel Aufwand in die Analyse der Ratingergebnisse und die Weiterentwicklung unserer Vorsorgelösungen. Und auch der Vertrieb hat seinen Anteil daran. Unsere Maklerbetreuerinnen und – betreuer haben im Austausch mit unseren Geschäftspartnern immer das Ohr am Markt. Sie nehmen deren Impulse auf und tragen sie zu uns ins Haus.

Seit Franke & Bornberg 1995 das erste Rating für Berufsunfähigkeitsversicherungen vergeben hat, hat sich am Markt einiges getan. Was sind die größten Meilensteine in der Produktentwicklung?

Michael Franke: Nach dem Wegfall der staatlichen Kontrolle der Versicherungsbedingungen Mitte 1994 entstand eine schwer verständliche Heterogenität der Begriffsdefinitionen. Der erste große Schritt des Ratings war eine Vereinheitlichung der wesentlichen Begriffe in den Versicherungsbedingungen. Hier konnten wir mit unserem Rating einen wichtigen Beitrag leisten. Teile unserer Begriffsdefinitionen, wie der Berufsbegriff oder der vertragliche Anpassungsvorbehalt, haben 2008 in das neue Versicherungsvertragsgesetz Einzug gehalten.

1995 herrschten noch die Berufsunfähigkeitszusatzversicherungen vor. Diese wurden erst viele Jahre später von der Selbständigen Berufsunfähigkeitsversicherung (SBU) überflügelt, die 1995 noch als kaum kalkulierbar galt. Von 1995 bis zum Jahr 2009 konnten wir dazu beitragen, dass Berufsunfähigkeitsversicherungen vorwiegend über Qualität ausgewählt wurden. Ab 2009 kam dann der Preis wieder als wichtiges Wettbewerbsmerkmal ins Spiel. Diese Entwicklung mündete in den heutigen Berufsgruppen-Wettbewerb.

Heute sind Berufsunfähigkeitsversicherungen oft Baukastensysteme, die nach Bedarf als Leistungsstufen oder Leistungsbausteine angeboten werden. Es werden aber auch einige Klauseln beworben, die in der Leistungspraxis keine Rolle spielen, also dem Marketing zuzuordnen sind.

Die LV 1871 hat in diesem Jahr die neue Golden BU vorgestellt. Inwiefern sind die Erkenntnisse aus den Ratings in die Produktentwicklung eingeflossen?

Hermann Schrögenauer: Wir haben die Golden BU noch leistungsstärker und flexibler gestaltet – und damit konsequent an die Wünsche unserer Kunden angepasst. Zum Beispiel können Versicherungsnehmer bei einem Berufswechsel eine Berufsneueinstufung beantragen und – bei besserer Einstufung der neuen Tätigkeit – von vergünstigten Beiträgen und einer Anhebung der Obergrenze für die Nachversicherung profitieren. Auch Schüler und Studenten können zum Ende ihrer (Schul-)Ausbildung bzw. ihres Studiums von der Überprüfung der Berufseinstufung und Anpassung der Nachversicherungsobergrenze profitieren – im Rahmen der Zukunftsgarantie nach wie vor ohne erneute Risikoprüfung. Und wir haben noch mehr Flexibilität durch neue Anpassungsmöglichkeiten geschaffen; etwa durch eine Verlängerung des Meldezeitraums, wenn sich durch Heirat oder Geburt eines Kindes etwas im Leben unserer Kunden verändert. Und nicht zuletzt haben wir die Nachversicherungsgrenzen für ausgewählte Kundengruppen erhöht.

Ganz generell gefragt: Was sind aus Ihrer Sicht die Vorteile von Ratings?

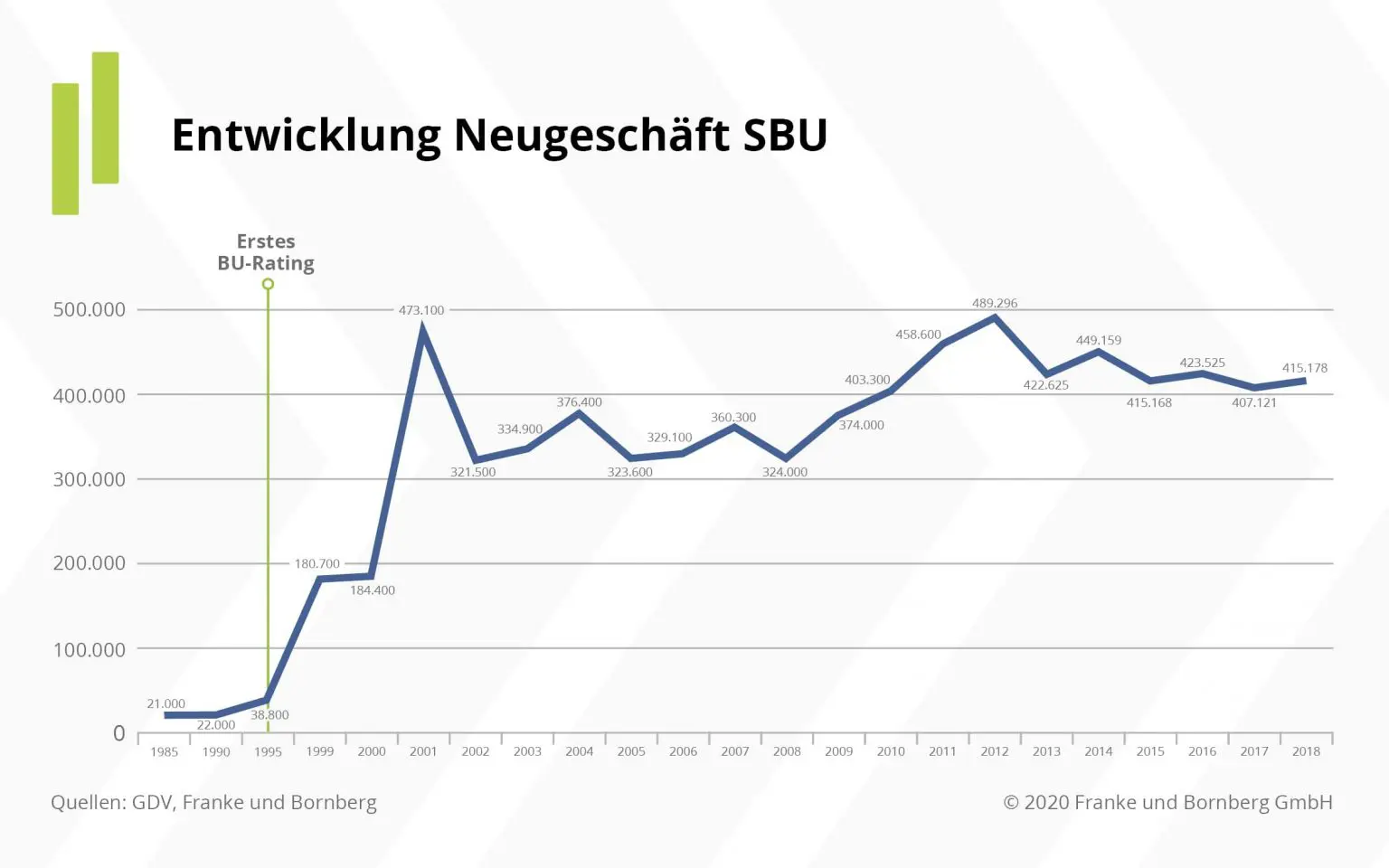

Michael Franke: Den wichtigsten Vorteil habe ich schon genannt. Ratings schaffen Transparenz und Sicherheit. Preisvergleiche sind nur dann sinnvoll anzustellen, wenn man die oft schwer greifbare Qualität als Gegenpol hat. Wenn Ratings handwerklich professionell aufgebaut sind, schaffen sie in Kernbereichen der Produkte eine Standardisierung von Begriffen. Das gefällt zwar den Produktentwicklern nicht immer, aber es ist historisch belegt, dass solche Standardisierungen Sicherheit bei der Vermittlung der Produkte schaffen und damit auch den Umsatz ankurbeln. Bei der BU war das schnell zu erkennen, wie die folgende Grafik zeigt:

Vergleichbare Effekte erreichen wir gerade in der Grundfähigkeitsversicherung. Auch hier haben die Versicherer die Probleme der zu individuellen Begriffsformulierungen verkannt.

Welche Rolle spielen Ratings in der Beratung?

Hermann Schrögenauer: Die Produktvielfalt ist enorm – das gilt sowohl für die Arbeitskraftabsicherung als auch für die Altersvorsorge. Unabhängige, fachlich fundierte Ratings schaffen hier Transparenz und Vertrauen bei Maklern und Vermittlern, aber auch bei Kunden. Das macht sie zu einem wichtigen Bestandteil in der bedarfsgerechten Beratung der Kunden.

Vielen Dank für das Gespräch.

Anja Schöne

Social Media Managerin

Teilen:

Ebenfalls interessant:

Das könnte auch interessant sein

Notfallmanagement: Bestattungsvorsorge weiter fassen für mehr Erfolg in der Beratung

Wer bei der Vorsorgeberatung den Fokus eher auf das Notfallmanagement legt, statt auf das sensible Thema Tod, kann den Einstieg erleichtern und schafft zugleich Cross-Selling-Potenziale. Im Interview gibt Melanie Kimling, Expertin für Online-Marketingtools mit langjähriger Expertise als Versicherungsmaklerin, wertvolle Einblicke und praktische Tipps, wie Vorsorgeberatung gestaltet werden kann.

DKM 2024: Persönlicher Austausch auch in der digitalen Ära unverzichtbar

Die DKM 2024 in Dortmund hat auch in diesem Jahr ihrem Ruf als Klassentreffen der Versicherungsbranche alle Ehre gemacht. Auf der Messe treffen digitale Transformation und die Kraft der persönlichen Begegnungen aufeinander. Digitalisierung und Social Media stehen im Fokus. Aber vor Ort wird auch deutlich, wie viel Potenzial im persönlichen Austausch steckt.

Die Wichtigkeit einer guten Risikoprüfung und mögliche Gefahren bei unpräzisen Formulierungen

In der Versicherungswelt sind Risikofragen ein entscheidender Faktor – doch was steckt eigentlich dahinter? In diesem Artikel klären wir die Frage, warum Risikofragen so wichtig sind, wie sie die Auswahl des passenden Tarifs beeinflussen und was bei der Formulierung idealerweise zu beachten ist. Wir geben zudem Einblicke in die Unterschiede zwischen verschiedenen Versicherern und beantwortet die Frage, ob die Risikoprüfung der LV 1871 strenger ist als bei anderen Anbietern.

Policierung zum Jahreswechsel

Auch 2024 unterstützt die LV 1871 ihre Geschäftspartner im Jahreswechsel und bearbeitet eingehende Anträge durchgehend bis zum Jahresende. Die wichtigsten Fristen auf einen Blick zusammengefasst.

Wir sind für sie da

Ihr direkter Draht zu uns

Sie haben Fragen zu unseren Geschäftspartner-Services?

Melden Sie sich gerne telefonisch an: 089/55167-1871

Sie möchten Kontakt zu Ihrem persönlichen Ansprechpartner aufnehmen?