Versicherungen für Familien im Überblick

Das Familienleben ist wie eine Achterbahnfahrt: Es geht auf und ab, manchmal herrscht großes Geschrei und oft gibt es überraschende Kurven. Aber alle haben gemeinsam Spaß! Familienversicherungen sorgen dafür, dass Sie die aufregende Fahrt unbeschwert genießen können. Die folgenden vier Versicherungen für Familien sind besonders wichtig.

Ob „klassische“ Ehe mit Vater, Mutter und Kind, ob Patchwork-Familie mit risikofreudigen Teenagern, ob Lebenspartnerväter mit adoptierten Zwillingen: Jede Familie ist anders – aber eins haben sie gemein: Alle wollen ihre Lieben möglichst gut versichern! Spätestens dann, wenn ein Neugeborenes dazukommt. Aber was genau ist denn eine Familienversicherung, welche Risiken sichern sie ab, und was müssen Sie dabei beachten?

1. Die Krankenversicherung: gesetzlich, privat oder beides?

Eine Krankenversicherung ist immer eine notwendige Versicherung für Familien: Sie ist seit 2009 gesetzlich für alle Personen vorgeschrieben, die ihren Wohnsitz in Deutschland haben. Es gibt grundsätzlich zwei Varianten, die Familie gesundheitlich abzusichern: mit einer gesetzlichen oder einer privaten Krankenversicherung.

In der Gesetzlichen Krankenversicherung (GKV) können Sie Ihre Familienangehörigen beitragsfrei mitversichern – so ist es im Fünften Sozialgesetzbuch (SGB V, § 10) unter dem Begriff Familienversicherung geregelt. Als Familienangehörige zählen der Ehepartner beziehungsweise der eingetragenen Lebenspartner sowie die eigenen minderjährigen Kinder. Die Versicherung geht also schon bei Neugeborenen los. Bei einer laufenden Berufsausbildung oder einem Studium sind auch Kinder bis zur Vollendung des 25. Lebensjahres mitversichert. Aber auch Enkelkinder, Stiefkinder, Adoptiv- und Pflegekinder, die in Ihrem Haushalt leben oder für die überwiegend Sie Unterhalt zahlen, können über die Familienversicherung krankenversichert werden. Neben der Beitragsfreiheit für Angehörige bietet die GKV einen weiteren Vorteil: Hier sind die Beiträge des Hauptversicherten gesetzlich festgelegt, während die privaten Tarife meist mit dem Alter des Hauptversicherten steigen.

Bei einer Privaten Krankenversicherung (PKV) hingegen sind Kinder und Ehepartner nicht mitversichert. Allerdings können sie zu einem geringeren Beitrag aufgenommen werden, zum Beispiel über einen rabattierten Familientarif. Eine private Familienversicherung ist möglich, wenn das jährliche Bruttoeinkommen die sogenannte Jahresarbeitsentgeltgrenze übersteigt. Dieser Grenzbetrag wird jährlich auf Basis des bundesdeutschen Durchschnittseinkommens neu berechnet, 2023 liegt er bei 66.600 Euro, 2024 bei 69.300 Euro.

Auch eine „Mischform“ ist möglich: Der Vater ist dann zum Beispiel privat versichert, während die Mutter mit den gemeinsamen Kindern die günstigere gesetzliche Krankenkasse nutzt. Aber Achtung: Kinder können nicht beitragsfrei in die gesetzliche Familienversicherung aufgenommen werden, wenn der privat versicherte Ehepartner monatlich durchschnittlich ein Bruttoeinkommen erzielt, das ein Zwölftel der Jahresarbeitsentgeltgrenze überschreitet und außerdem regelmäßig mehr verdient als der gesetzlich versicherte Ehepartner. Diese Grenze liegt 2023 bei 5.550 Euro brutto, im Jahr 2023 bei 5.775 Euro brutto.

Vorsorgeversicherungen der LV 1871

2. Die Privathaftplicht: Finanzieller Schutzschirm für Familien

Gerade bei Familien mit Kindern entsteht schnell mal ein Schaden, etwa beim Fahrradfahren, Fußballspielen oder einer übergelaufenen Badewanne im achten Stockwerk. Eine Privathaftpflicht gehört deshalb zu den wichtigen Versicherungen für Familien. Sie deckt nicht nur Sachschäden und Vermögensschäden ab, sondern auch Personenschäden.

Gerade bei Familien mit Kindern entsteht schnell mal ein Schaden, etwa beim Fahrradfahren, Fußballspielen oder einer übergelaufenen Badewanne im achten Stockwerk. Eine Privathaftpflicht gehört deshalb zu den wichtigen Versicherungen für Familien. Sie deckt nicht nur Sachschäden und Vermögensschäden ab, sondern auch Personenschäden.

Bei einer Familienhaftpflichtversicherung sind alle Familienmitglieder mitversichert, die in der Hausgemeinschaft des Versicherungsnehmers leben. Bei vielen Anbietern ist es auch möglich, weitere Angehörige mit aufzunehmen. Zum Beispiel die Eltern oder Schwiegereltern des Versicherungsnehmers, wenn sie auch in der häuslichen Gemeinschaft leben. Minderjährige wie Austauschschüler oder Au-pair-Kräfte, die vorübergehend im Haushalt wohnen, können ebenfalls in die Familienhaftpflicht aufgenommen werden – dies ist aber meist auf ein Jahr beschränkt.

Kinder sind in der Regel so lange mitversichert bis sie volljährig oder berufstätig sind. Wer über 18 ist, aber noch eine Berufsausbildung oder ein Studium absolviert, kann wie bei der Haftpflichtversicherung meist länger in der Familienversicherung bleiben – das hängt vom Tarif ab. Wenn ein mitversichertes Kind heiratet, endet die Mitversicherung in der bisherigen Familienhaftpflicht.

3. Die Berufsunfähigkeitsversicherung: Wenn das Einkommen ausbleibt

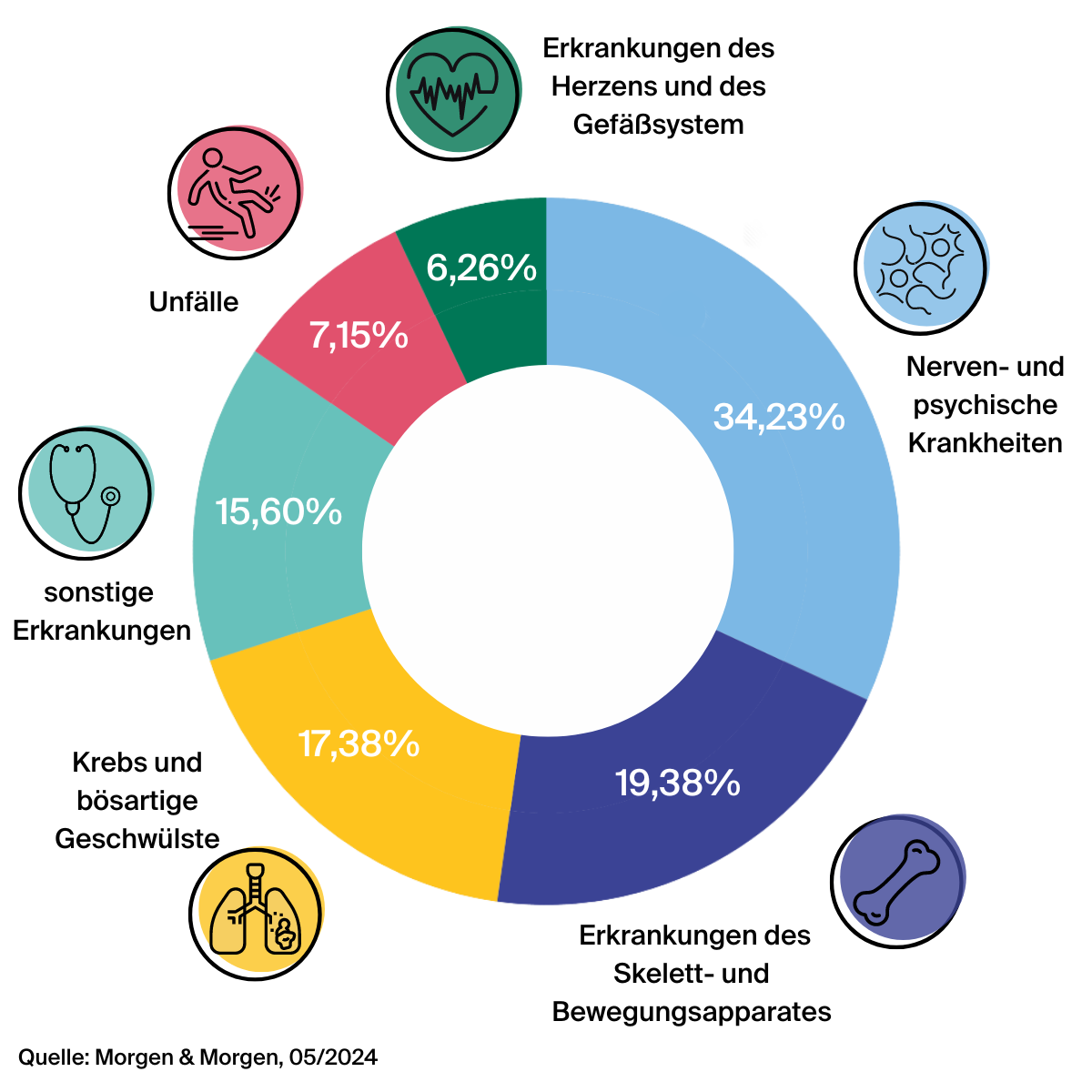

Rund vier von zehn Berufstätigen werden vorübergehend oder auf Dauer berufsunfähig. Dabei denken die meisten Menschen zuerst an Arbeitsunfälle, doch die machen im Jahr 2024 gerade mal rund sieben Prozent der Ursachen aus: Hauptgrund sind psychische Erkrankungen wie Burnout oder Depressionen, an denen rund ein Drittel der Berufsunfähigen leidet. Im Durchschnitt dauert eine Berufsunfähigkeit rund drei Jahre.

Selbst wenn der andere Ehepartner noch ein Einkommen hat, kann die Berufsunfähigkeit eines Elternteils die Familie finanziell belasten. Noch schwieriger wird es, wenn es den Alleinverdiener trifft. Denn die staatliche Erwerbsminderungsrente ist sehr niedrig angesetzt: Wenn Sie gar nicht mehr oder nur noch drei Stunden am Tag arbeiten können, erhalten Sie eine volle Erwerbsminderungsrente. Klingt gut, das sind aber lediglich rund 30 Prozent Ihres bisherigen Nettogehaltes. Bei drei bis sechs Stunden Arbeitszeit pro Tag haben Sie in der Regel nur Anspruch auf eine Rente wegen teilweiser Erwerbsminderung, sie beträgt lediglich 15 Prozent Ihres früheren Nettoeinkommens. Und: Arbeitnehmer, die nach dem 1. Januar 1961 geboren wurden, gehen häufig ganz leer aus, weil im Jahr 2001 die Voraussetzungen für eine Erwerbsminderungsrente verschärft wurden.

Um bei so hohen Einkommenseinbußen die finanziellen Auswirkungen auf Ihre Familie abzufangen, empfiehlt sich dringend eine Berufsunfähigkeitsversicherung (BU). Die zahlt Ihnen über die Dauer der Berufsunfähigkeit eine BU-Rente. Achten Sie beim Vertragsabschluss darauf, dass die Rentenhöhe ausreicht – sie sollte bei mindestens 75 Prozent des bisherigen Nettoeinkommens liegen, bei Familien mit Kindern sogar noch höher.

Besonders wichtig ist eine Berufsunfähigkeitsversicherung für Selbstständige und Freiberufler, denn die sind in der Regel nicht staatlich abgesichert. Und: Wenn beide Elternteile einen Beruf ausüben, sollten auch beide eine Berufsunfähigkeitsversicherung abschließen.

Finanziell absichern mit der LV 1871

4. Die Risikolebensversicherung: Damit Ihre Familie im Todesfall versorgt ist

Wenn ein Elternteil stirbt, haben es die Hinterbliebenen schwer genug. Aber Sie können zumindest finanziell für Ihre Familie vorsorgen: mit einer Risikolebensversicherung, kurz RLV. Diese zahlt im Ernstfall die vereinbarte Versicherungssumme an die ebenfalls vertraglich festgelegten Hinterbliebenen aus. Wer genau die Einmalzahlung erhalten soll, können Sie frei wählen: der Ehepartner, die Kinder, aber zum Beispiel auch Miteigentümer im gemeinsamen Familienunternehmen. So schließen Sie im Todesfall sofort die Einkommenslücke und Ihre Familie kann einmalige und laufende Kosten weiterhin decken.

Auch bei einer RLV sollte die Versicherungssumme natürlich ausreichend hoch sein. Experten von der Stiftung Warentest empfehlen das Drei- bis Fünffache des Jahreseinkommens des Versicherungsnehmers. Aber je nach familiärer Situation kann die Summe auch darunter oder darüber liegen – bei mehreren kleinen Kindern empfiehlt sich zum Beispiel eine höhere Versicherungssumme als bei Kindern, die kurz vor dem Start ins eigene Berufsleben stehen.

Eine Risikolebensversicherung sollte so früh wie möglich abgeschlossen werden. Denn je jünger sie sind, desto niedriger die Beiträge. Bei jüngeren Personen ist oft auch die Risikoprüfung vereinfacht, die von der Versicherungsgesellschaft vorgenommen wird.

Nachversicherung: So bleiben Sie flexibel

Achten Sie bei den Versicherungen für Ihre Familie darauf, dass die Police eine Nachversicherung ermöglicht. Denn damit können Sie zum Beispiel Ihre Beiträge und die Versicherungssumme nachträglich erhöhen, etwa wenn Sie weitere Kinder bekommen, durch einen Jobwechsel mehr verdienen oder von einer Mietwohnung in ein eigenes Haus ziehen.

Kindervorsorge: die perfekte Starthilfe

Wer zusätzlich für den Nachwuchs vorsorgen möchten, für den ist eine Kindervorsorge interessant. MeinPlan Kids der LV 1871 ist eine moderne Sparlösung mit der Eltern schon ab 25 Euro pro Monat für ihre Kinder finanziell vorsorgen können. Die Auszahlung erfolgt entweder mit dem Eintritt ins Erwachsenenalter oder zum vereinbarten Rentenbeginn. Optional kann auch jederzeit Geld entnommen werden, etwa für den Führerschein, oder Verwandte und Freunde können mitsparen.

Jeder lebt anders – daher ist eine individuelle Beratung wichtig

Die Entscheidung für eine Versicherung ist immer individuell. Der Bedarf sollte regelmäßig überprüft und gegebenenfalls angepasst werden. Vor allem immer dann, wenn sich die Lebensumstände ändern, etwa wenn Frauen Mütter werden, heiraten oder sich scheiden lassen, in Rente gehen oder eine Immobilie erwerben.

Möchten Sie kompetent beraten werden?

Wir helfen Ihnen gerne:

Markus Pohlschröder

(Beratung und Verkauf)

Abteilung Zentralvertrieb

Maximiliansplatz 5

80333 München

Frank Kohrt

(Beratung und Verkauf)

Abteilung Zentralvertrieb

Maximiliansplatz 5

80333 München

Tobias Lanzinger

(Beratung und Verkauf)

Abteilung Zentralvertrieb

Maximiliansplatz 5

80333 München

Beliebte Beiträge

Wichtiger Hinweis: Diese Informationen ersetzen keine individuelle Beratung und erheben trotz größtmöglicher Sorgfalt bei Auswahl und Erstellung keinen Anspruch auf Vollständigkeit, Richtigkeit und Aktualität.