Wir erklären Ihnen, wann eine Berufsunfähigkeitsversicherung (BU) sinnvoll ist

Oftmals sind sich Arbeitnehmer nicht sicher, ob eine Berufsunfähigkeitsversicherung (BU) sinnvoll ist. Zum einen handelt es sich nicht unbedingt um die günstigste Versicherung, zum anderen unterschätzen viele das gesundheitliche Risiko. Denn jeder Vierte wird im Laufe seines Lebens vorübergehend oder dauerhaft berufsunfähig. Dennoch verfügt gerade einmal die Hälfte der Arbeitnehmer über eine BU. Darüber hinaus ist der Ruf verbreitet, dass im Schadensfall die Versicherer die Leistungen verweigern. Eine Berufsunfähigkeitsversicherung ist aber möglicherweise eine der sinnvollsten Versicherungen überhaupt. Vor allem, da die staatlichen Leistungen im Schadensfall nicht annähernd ausreichend sind.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

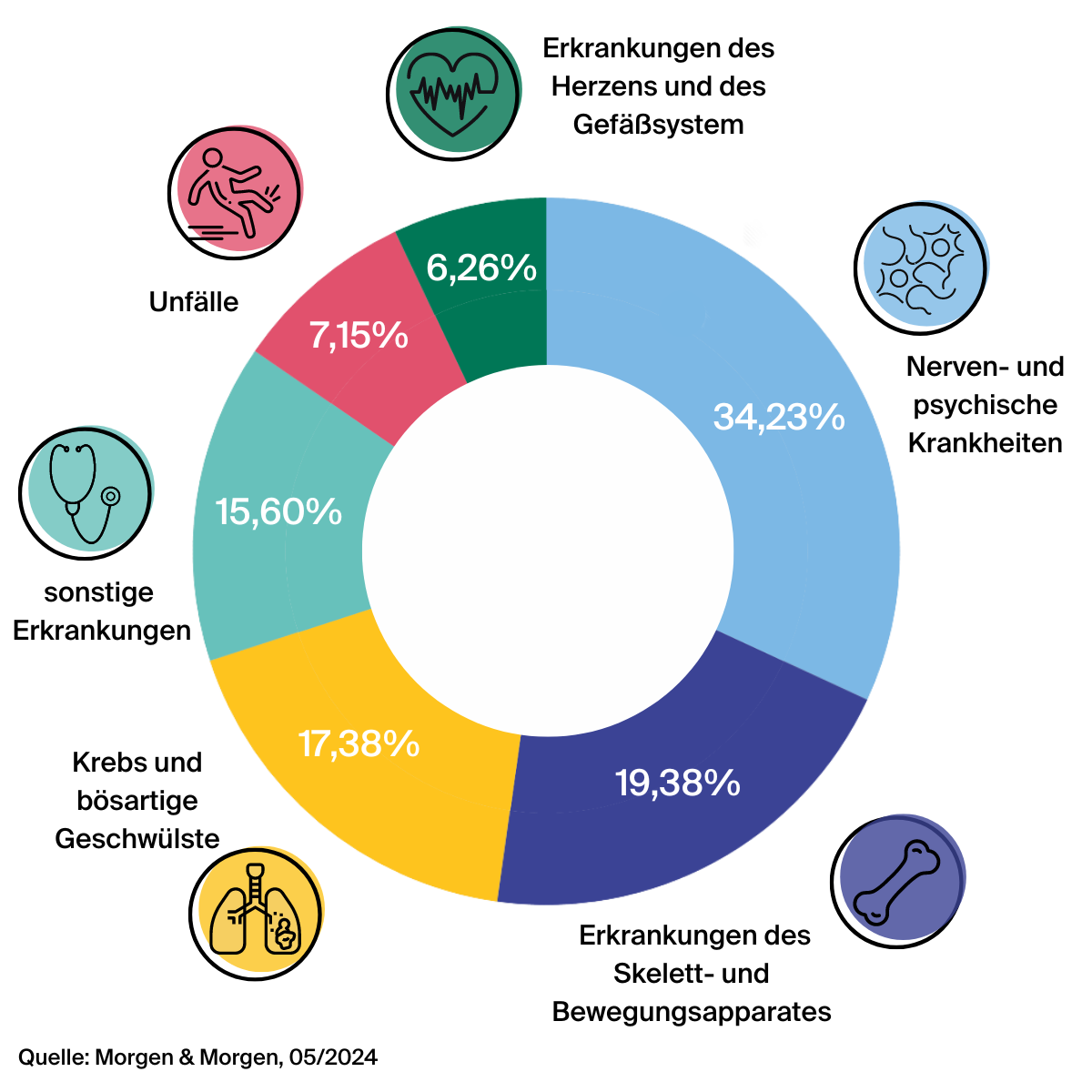

Weitere InformationenUrsachen für eine Berufsunfähigkeit

Unterschiedliche Berufsgruppen sind unterschiedlich stark vom Risiko einer Berufsunfähigkeit betroffen. Ein besonders hohes Risiko besteht beispielsweise für körperlich anspruchsvolle Berufe, wie Dachdecker oder Pflegekräfte. Aber auch psychische Erkrankungen beziehungsweise Erkrankungen des Nervensystems machen einen erheblichen Teil der Gründe für eine Berufsunfähigkeit aus. So sind sie in rund 34 Prozent der Fälle Grund für einen beruflichen Ausfall. Derartige gesundheitliche Risiken können theoretisch in jedem Beruf auftreten. Weitere Gründe sind Erkrankungen des Skeletts, wie zum Beispiel Probleme mit der Wirbelsäule. Auch Krebs, Unfälle oder Herz-Kreislauf-Erkrankungen können zu einer Berufsunfähigkeit führen.

Unzureichende staatliche Unterstützung

Man sollte sich nicht auf staatliche Hilfe verlassen, wenn man seinen Beruf nicht mehr ausüben kann. Vor 1961 Geborene erhalten zwar noch eine Berufsunfähigkeitsrente, alle später Geborenen haben aber höchstens einen Anspruch auf eine Erwerbsminderungsrente. Diese ist zum einen viel geringer als die BU-Rente. Zum anderen greift sie nur dann, wenn man nicht nur seinen bisherigen, sondern gar keinen Beruf mehr ausüben kann.

Brauche ich eine Berufsunfähigkeitsversicherung?

Eine Berufsunfähigkeitsversicherung kann daher in den meisten Fällen sinnvoll sein. Experten sowie Verbraucherzentralen und auch die Stiftung Warentest sind sich bei dieser Frage einig. Arbeitnehmer, die den Verlust des Einkommens nicht aus dem privaten Vermögen bestreiten können und bei denen im Falle einer Berufsunfähigkeit ein Versorgungsdefizit entsteht, sollten definitiv über eine BU nachdenken.

Zu beachten ist auch, dass eine BU meist erst ab einer bestimmten Höhe Sinn ergibt. Wer zu geringe Beiträge einzahlt und am Ende entsprechend geringe Leistungen bezieht, für den reicht die BU-Rente eventuell nicht aus.

Jetzt Golden BU berechnen

Möchten Sie kompetent beraten werden?

Wir helfen Ihnen gerne:

Markus Pohlschröder

(Beratung und Verkauf)

Abteilung Zentralvertrieb

Maximiliansplatz 5

80333 München

Frank Kohrt

(Beratung und Verkauf)

Abteilung Zentralvertrieb

Maximiliansplatz 5

80333 München

Tobias Lanzinger

(Beratung und Verkauf)

Abteilung Zentralvertrieb

Maximiliansplatz 5

80333 München

Die Meinung der Experten:

Früher Abschluss zahlt sich aus

Um die Beiträge für die Berufsunfähigkeitsversicherung möglichst gering zu halten, empfiehlt es sich, diese früh abzuschließen. Dafür bedarf es noch keiner Aufnahme eines bestimmten Berufes. Bei der LV 1871 ist es beispielsweise bereits für Schüler ab sechs Jahren möglich, eine Berufsunfähigkeitsversicherung abzuschließen. Sie profitieren von geringen Beiträgen dank des geringen Gesundheitsrisikos und einer günstigen Berufseinstufung als Schüler. Stellt sich später heraus, dass sie in einen Beruf mit einem höheren gesundheitlichen Risiko wechseln, werden die Beiträge nicht nach oben korrigiert. Ältere Arbeitnehmer oder solche mit Vorerkrankungen haben es zwar schwerer eine BU abzuschließen, dennoch sollten sie sich darum bemühen. Denn je nach Versicherer bedeutet eine Vorerkrankung nicht in jedem Fall eine Ablehnung.

Leistungen und Konditionen vergleichen

Das Vorurteil, dass die meisten Versicherer im Schadensfall nicht zahlen würden, ist ebenfalls zu entkräften. Laut dem Gesamtverband der Deutschen Versicherungswirtschaft liegt die Leistungsquote bezüglich der BU bei hohen 78 Prozent. Abgelehnt werden Anträge meist nur, wenn beispielsweise der Berufsunfähigkeitsgrad nicht erreicht wird oder Versicherungsnehmer unzureichende oder gar fehlerhafte Angaben machen.

Beim Abschluss einer BU sollte darauf geachtet werden, dass der Versicherer gute Konditionen anbietet. Ein Kriterium, auf das der Versicherungsnehmer achten sollte, ist zum Beispiel der Verzicht auf eine abstrakte Verweisung. Das bedeutet, dass der Versicherer im Falle einer Berufsunfähigkeit nicht auf eine Umschulung besteht. Außerdem sollten die Leistungen sowie Beiträge individuell angepasst werden können. Auch eine Beitragsgarantie bei einem beruflichen Wechsel ist von Vorteil. Darüber hinaus sollte eine Nachversicherungsgarantie ohne eine erneute Risikoprüfung Bestandteil der Versicherung sein. Nachversicherungen kommen insbesondere dann in Frage, wenn sich die Lebenssituation ändert - zum Beispiel durch eine Gehaltserhöhung.

Die Auswahl der Berufsunfähigkeitsversicherung sollte man daher nicht überstürzen, sondern vergleichen und sich beraten lassen, um einen optimalen und individuellen Schutz zu gewährleisten.