Fonds

Rebalancing: Wie funktioniert die Umschichtung im Portfolio?

Was ist Rebalancing?

Rebalancing ist ein wichtiges Instrument für Anleger, die nach dem sogenannten „Buy-and-Hold-Ansatz" verfahren. Hierbei wird zu Beginn ein strategisches Verhältnis zwischen verschiedenen Anlageklassen wie u.a. Aktien, Anleihen, Rohstoffe oder ETFs definiert. Die einmal definierte Strategie wird dann über Jahre hinweg beibehalten.

Damit dies gewährleistet werden kann, kommt Rebalancing ins Spiel. Rebalancing beschreibt die Umschichtung von Anteilen an Wertpapieren innerhalb eines Portfolios. Ziel ist es die ursprüngliche Gewichtung der Wertpapiere wiederherzustellen, da Schwankungen an den Märkten dieses verändern können. Rebalancing korrigiert diese Verschiebungen und sorgt dafür, dass das Portfolio konsistent mit den Anlagezielen und dem Risiko-Profil bleibt.

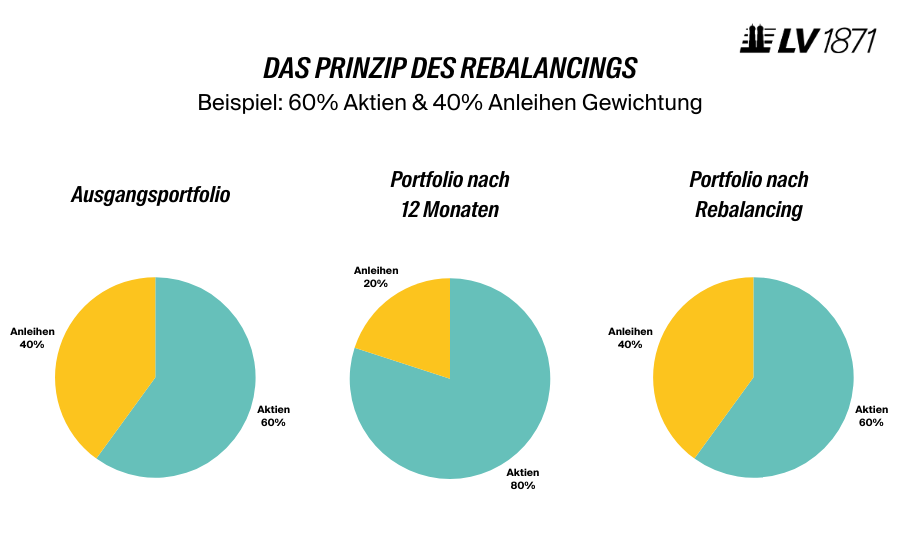

Beispiel für Rebalancing

Betrachten wir beispielhaft ein Portfolio, das zu 60 Prozent aus Aktien und zu 40 Prozent aus Anleihen besteht. Wenn es auf Grund von stark steigenden Aktienmärkten zu Verschiebungen im Portfolio käme – z.B. 80 Prozent Aktien und 20 Prozent Anleihen – entspricht das nicht mehr dem definierten Risiko-Profil. Das Portfolio wird risikoreicher, da Aktien in der Regel volatiler sind als Anleihen. Im Zuge des Rebalancing würde man in diesem Fall Aktien verkaufen und den Erlös in Anleihen umschichten, um die ursprüngliche Verteilung von 60/40 wiederherzustellen.

Dieser Prozess kann manuell oder automatisiert durchgeführt werden. Viele Anleger entscheiden sich für eine regelmäßige Überprüfung und Anpassung, um größere Abweichungen zu vermeiden.

Warum ist Rebalancing wichtig?

Es gibt verschiedene Gründe, die für ein Rebalancing sprechen.

Wie häufig sollte Rebalancing durchgeführt werden?

Die Häufigkeit des Rebalancings (Rebalancing-Intervall) hängt von verschiedenen Faktoren ab, darunter der Anlagestrategie, den Marktbedingungen und den persönlichen Präferenzen des Anlegers. Es gibt verschiedene Möglichkeiten des Rebalancings:

Zeitgesteuertes Rebalancing

Beim zeitbasierten Rebalancing wird das Portfolio in festen Intervallen, beispielsweise alle 12 Monate überprüft und angepasst. Wichtig ist, dass ein zu häufiges Rebalancing vermieden werden sollte. Denn jede Umschichtung verursacht Transaktionskosten, welche die Rendite verringern. Diese Methode ist einfach und erfordert wenig Aufwand, hat jedoch den Nachteil, dass es zwischen den Überprüfungsintervallen zu deutlichen Abweichungen von der ursprünglichen Asset-Allokation kommen kann.

Wertabhängiges Rebalancing

Alternativ kann ein schwellenwertbasiertes Rebalancing gewählt werden. Hier erfolgt die Umschichtung, sobald eine bestimmte Abweichung von der Zielallokation erreicht ist. Diese Methode erfordert eine kontinuierliche Überwachung, bietet jedoch eine genauere Kontrolle über die Gewichtung. Beide Ansätze können auch kombiniert werden, um eine Balance zwischen Effizienz und Kontrolle zu erreichen.

Ist Rebalancing auch bei ETFs sinnvoll?

Wer ein reines ETF-Portfolio hat, fragt sich nun sicherlich, ob auch bei ETFs ein Rebalancing vorgenommen werden sollte. Prinzipiell kann Rebalancing relevant sein, sobald sich im Portfolio mehr als zwei Positionen befinden, die in einem bestimmten Verhältnis zueinander stehen bzw. gewichtet werden sollen. Dies kann auch bei einem reinen ETF-Portfolio der Fall sein, wenn man z.B. nach dem weitverbreiteten 70/30-Ansatz zu 70 Prozent in einen Welt-ETF und zu 30 Prozent in einen Emerging-Market-ETF investiert. Auch in diesem Fall macht es Sinn die Gewichtung im Portfolio entweder in regelmäßigen Abständen oder wertabhängig zu prüfen und ggf. Anpassungen vorzunehmen.

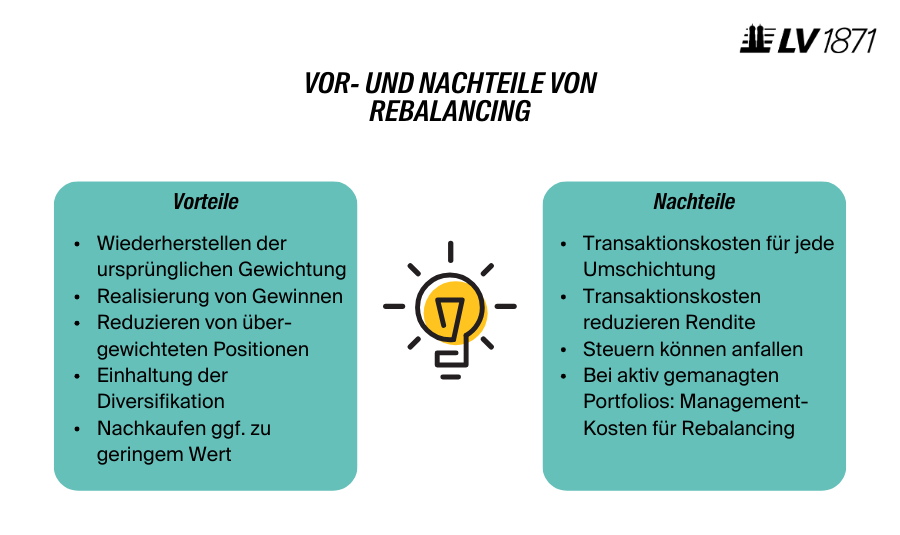

Vor- und Nachteile von Rebalancing

Rebalancing bietet neben den bereits beschrieben Vorteilen auch ein paar Nachteile. Nachfolgend geben wir einen Überblick über die wichtigsten Vor- und Nachteile von Rebalancing.

Vorteile von Rebalancing

NNachteile Nachteile von Rebalancing

Rebalancing bei der privaten Altersvorsorge

Im Rahmen der privaten Altersvorsorge kommt dem Rebalancing eine besondere Bedeutung zu, da sich im Laufe der Jahrzehnte erhebliche Verschiebungen in der Vermögensallokation ergeben können. Bei fondsgebundenen Rentenversicherungen ist das Rebalancing häufig automatisch inkludiert. Dies wird als Ausgleichsmanagement bezeichnet und sorgt dafür, dass die individuelle Anlageaufteilung entsprechend es Chance-Risiko-Profils über die gesamte Vertragslaufzeit beibehalten wird. Bei der Fondsrente MeinPlan der LV 1871 wird beispielsweise einmal jährlich das vorhandene Fondsvermögen entsprechend der gewählten Fondsaufteilung automatisch und kostenlos umgeschichtet.

Ein großer Vorteil dieser automatisierten Lösung ist, dass sich der Versicherungsnehmer nicht aktiv um Umschichtungen kümmern muss. Gleichzeitig profitiert der Anleger von einem professionellen Management, das Marktbewegungen und langfristige Trends berücksichtigt. Gerade bei langfristigen Anlagezielen, wie der Altersvorsorge, ist dies ein entscheidender Faktor, da Marktschwankungen die Risikostruktur eines Portfolios erheblich verändern können.

Wichtiger Hinweis

Der vorstehende Text sowie die Hinweise und Informationen stellen ausdrücklich keine Anlageberatung oder Empfehlung dar. Es handelt sich bei allen Aussagen um eine/unsere allgemein veröffentlichte Meinung. Die Informationen im vorstehenden Text sind nicht auf eine individuelle Situation zugeschnitten und sind daher kein Ersatz für eine professionelle und individuelle Beratung durch hierfür qualifizierte Personen.

Risikohinweis: Die Wertentwicklung in der Vergangenheit stellt keinen zuverlässigen Indikator für die zukünftige Entwicklung dar. Aktien und Fonds können steigen und fallen, selbst ein Totalverlust ist nicht ausgeschlossen.