Vermögen aufbauen mit 30 oder mit 50 – für alle eine gute Idee

Der Slogan „Geld spielt keine Rolle“ gilt sicher für die wenigsten von uns. Stattdessen sollten wir möglichst früh damit beginnen, uns ein „finanzielles Polster“ zu schaffen, das uns über schwierige Zeiten wie etwa Arbeitslosigkeit oder schwere Krankheiten hinweghilft oder uns nach dem Berufsleben einen sorgenfreien Ruhestand ermöglicht. Vermögensaufbau ist auch schon mit wenig Geld möglich – wenn man es richtig anpackt. Erfahren Sie mehr darüber in unseren Vermögensaufbau-Tipps.

Das Sparbuch und der Bausparvertrag haben lange ausgedient. Traditionelle Sparformen können heute angesichts niedriger Verzinsung und geringer Rendite nicht mehr überzeugen. Viele Menschen haben daher mittlerweile resigniert und sorgen finanziell gar nicht mehr für ihre Zukunft vor. Dabei gibt es auch heute noch viele Möglichkeiten zum Vermögensaufbau, um sich für Notfälle oder die Altersvorsorge Geld anzusparen. Ausschlaggebend ist dafür weniger der Betrag, den man monatlich dafür zurücklegen kann, sondern vielmehr die richtige Strategie und die Auswahl der passenden Anlageformen. Vermögensaufbau mit wenig Geld, mit oder ohne Aktien, mit Immobilien, langfristig oder kurzfristig Vermögen aufbauen: Auch für Personen, die sich nicht gerne mit Geldanlagen oder den Entwicklungen an der Börse auseinandersetzen, bieten sich viele lohnende Optionen. Für Anfänger empfiehlt es sich, beim Vermögensaufbau erst mit unkomplizierten Anlageformen einzusteigen und das Portfolio dann allmählich mit zunehmendem Wissen immer weiter auszubauen.

Erster Schritt: Wie starte ich meine Vermögensaufbau-Strategie?

Zunächst gilt es, sich einen Überblick zu verschaffen, wie viel Geld man pro Monat für den langfristigen Vermögensaufbau investieren kann – sei es nun in eine private Rentenversicherung, in Investmentfonds, Aktienfonds mit aktivem Management, Exchange Traded Funds (ETF), festverzinsliche Wertpapiere oder Sachwerte wie Immobilien oder Rohstoffe. Der Vermögensaufbau sollte niemals alle verfügbaren Ressourcen für Notfälle aufzehren. Deshalb ist es ratsam, mit einem Kassensturz zu beginnen: Wie viel Kapitalvermögen steht aktuell zur Verfügung? Auch Sachwerte wie Immobilien, Grundstücke oder Auto werden auf der Haben-Seite verbucht. Anschließend zieht man von diesem Gesamtwert alle Verbindlichkeiten ab – zum Beispiel Kredite, Miete oder Versicherungen, aber auch die durchschnittlichen Lebenshaltungskosten, mit denen man den Alltag bestreitet.

Anschließend überprüfen Sie, ob Sie über eine ausreichende Grundabsicherung verfügen – dazu gehört neben der Krankenversicherung eine gute Altersvorsorge, die Sie im Ruhestand vor Altersarmut bewahrt. In den meisten Fällen ist es ebenfalls ratsam, eine Haftpflichtversicherung, eine Hausratversicherung und eine Berufsunfähigkeitsversicherung abzuschließen. Denn niemand ist davor gefeit, durch Schicksalsschläge oder unvorhergesehene Ereignisse von einem Tag auf den anderen in finanzielle Nöte zu geraten.

Es muss dabei ja nicht immer gleich um die Existenz gehen – wenn Auto oder Waschmaschine kaputtgehen oder womöglich ein Umzug in eine andere Stadt ansteht, reißen solche Ereignisse oft ebenfalls schmerzhafte Löcher ins Monatsbudget. Bevor Sie also mit dem privaten Vermögensaufbau beginnen, sollten Sie sich auch für solche Eventualitäten einen ausreichenden finanziellen Puffer zurücklegen.

Vielleicht denken Sie jetzt: „Bleibt mir da monatlich überhaupt noch genügend Geld, um längerfristig Vermögen aufzubauen?“ In den meisten Fällen lautet die Antwort „ja“. Denn es ist möglich, bereits mit sehr geringen Beträgen für die Zukunft vorzusorgen – wenn man möglichst früh damit beginnt und seine eigene Vermögensaufbau-Strategie entwickelt. Es empfiehlt sich, kurzfristig verfügbare Anlagen, an die man im Notfall schnell und ohne großen Wertverlust herankommt, mit langfristigen Investitionen zu mischen. Die LV 1871 hilft Ihnen mit Tipps und diversen Ratgebern für den Vermögensaufbau bei den ersten Schritten, Rendite und Risiko optimal miteinander in Einklang zu bringen.

Mit der folgenden Formel zum Vermögensaufbau (72er-Regel) können Sie übrigens für Vermögensanlagen ganz einfach errechnen, wie sich Ihr Kapital im Lauf der Zeit vermehrt: Teilen Sie die Zahl 72 durch den Zinssatz Ihres Anlageprodukts. Als Ergebnis erfahren Sie, in wie vielen Jahren sich der Nennwert Ihrer Kapitalanlage verdoppelt hat. Beispiel: Ihr Produkt wird fest mit 5 Prozent verzinst.

- 72 / 5 = 14,4 Jahre, bis sich Ihr Kapital verdoppelt hat.

Man sollte dabei aber immer im Hinterkopf behalten, dass dieses Kapital in einigen Jahren vermutlich einen geringeren Wert haben wird, wie heute. Stichwort: Inflation.

Gut zu Wissen

Nicht immer ist es so einfach, sich einen Überblick über die Rendite seiner Geldanlagen zu verschaffen. Oft helfen Rechner beim Vermögensaufbau, die speziell zu diesem Zweck von Spezialisten entwickelt worden sind. Wer neutrale Ratgeber und von Anbietern unabhängige Informationen sucht, um sich mit dem Thema vertraut zu machen, wird unter anderem bei der Verbraucherzentrale fündig. Ob Sie nun Ihren Vermögensaufbau mit ETFs, mit oder ohne Aktien vorantreiben oder sich einfach ein Sparziel setzen wollen: Nützliche Rechner im Web verschaffen Ihnen eine erste Orientierung, wie Sie Ihren persönlichen Weg zum Vermögensaufbau optimieren können. Sobald es an die konkrete Planung geht, kann dennoch eine Beratung durch einen Finanzexperten hilfreich sein.

Ratgeber um Vermögen aufzubauen

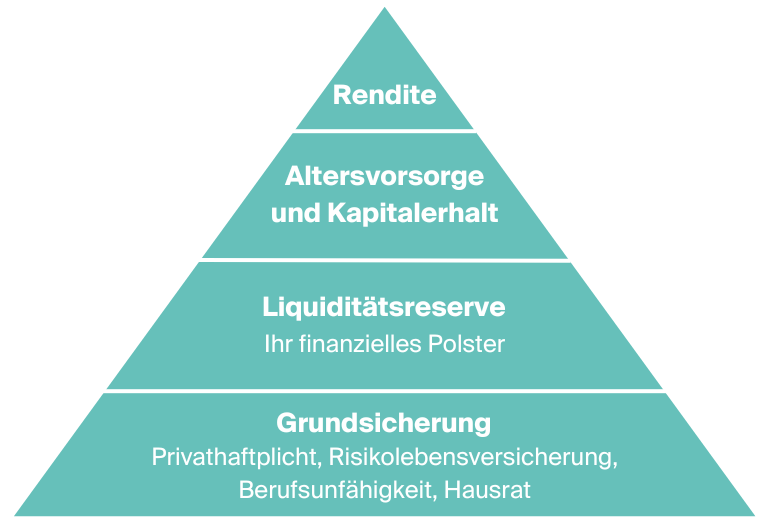

Zweiter Schritt: Mit der Vermögensaufbau-Pyramide zur Anlage-Strategie

Mit der Pyramide des Vermögensaufbaus ist es ganz einfach, seine eigene Strategie und einen entsprechenden Plan zu entwickeln – von der grundlegenden Absicherung mit Versicherungen über risikoarme Geldanlagen bis hin zu spekulativen Investitionen. So gelingt es auch, Vermögensaufbau und Altersvorsorge gut miteinander zu verbinden.

Als Grundabsicherung eignet sich die gesetzliche Rentenversicherung, vielleicht ergänzt durch ein privates Altersvorsorge-Modell wie eine klassische oder eine fondsgebundene Rentenversicherung, in die man monatlich einen überschaubaren Betrag einzahlt. Für Erwerbstätige in einem Angestelltenverhältnis kann auch eine betriebliche Altersvorsorge (bAV) zur Basisabsicherung beitragen. Die Vorteile: Jeder Arbeitgeber ist verpflichtet, für seine Mitarbeiterinnen und Mitarbeiter eine betriebliche Altersvorsorge abzuschließen und muss zur bAV noch etwas zuschießen. Der Rest der bAV-Prämie wird in der Regel mit einem vereinbarten Betrag vom Monatsgehalt finanziert (Entgeltumwandlung). Zusätzlich profitiert man in der Ansparphase von Vergünstigungen bei Steuern und Sozialabgaben.

Risikoarme Geldanlagen wie Festgeld sind heute angesichts niedriger Verzinsung kaum mehr attraktiv und in Zeiten hoher Inflation eher mit einem Wertverlust verbunden. Für den langfristigen Vermögensaufbau empfiehlt es sich deshalb eher, auf anleihenbasierte Rentenfonds, aktiv oder passiv gemanagte Aktienfonds, Staatsanleihen, Orderschuldverschreibungen oder auch Immobilien zu setzen. Mit diesen Anlageformen lassen sich im Allgemeinen gute Renditechancen erzielen. Bedenken Sie aber auch, dass Investmentfonds in Depots verwaltet werden, für die normalerweise Gebühren anfallen, welche je nach Anbieter sehr unterschiedlich ausfallen können. Diese gilt es, bei der Kalkulation der tatsächlichen Rendite zu berücksichtigen.

Zu den spekulativen Anlagemöglichkeiten zählen reine Aktien. Sie können Ihr Finanz-Portfolio ergänzen und bieten die größten Chancen für den schnellen Vermögensaufbau mit attraktiven Renditen, erfordern aber auch ein entsprechendes Know-how. Mit den Werten der größten deutschen Unternehmen, die im Deutschen Aktienindex (DAX) gelistet sind, können erfahrungsgemäß durchschnittliche Renditen zwischen 7 und 9 Prozent realisiert werden. Immer wieder muss man jedoch mit Kurseinbrüchen rechnen. Dann heißt es standhaft bleiben und auf die nächste Hochphase zu warten – das Spekulieren mit Aktien eignet sich daher nur für Menschen mit Geduld und grundlegenden Kenntnissen zum Aktienmarkt, die bereit sind, einen Teil ihres Vermögens längerfristig anzulegen und gegebenenfalls flexibel umzuschichten. Zur Risikominimierung empfiehlt es sich in jedem Fall, nicht das gesamte Kapital auf Aktien eines Unternehmens zu setzen, sondern sein Portfolio möglichst breit zu streuen.

Quelle Grafik: https://geldanlage-fibel.de/einfuehrung/vermoegensaufbau/

Ratgeber um Vermögen aufzubauen

Wie kann man seinen Vermögensaufbau in Deutschland am besten gegen Inflation und andere Risiken absichern?

Durch den Ukraine-Krieg nimmt die Angst vor einem Vermögensverlust durch eine starke Inflation und drastische Energiepreissteigerungen weiter zu. Bereits die Corona-Krise hat große Teile der deutschen Wirtschaft in den Jahren 2020 und 2021 deutlich geschwächt. Unterbrochene Lieferketten sowie der Mangel an Fachkräften und Rohstoffen setzen Unternehmen immer noch schwer unter Druck und lassen die Produktions- und Lebenshaltungskosten gleichermaßen in die Höhe schnellen. Die Inflation beeinträchtigt nicht nur die Kaufkraft der Konsumenten, sondern zehrt auch ihr Erspartes auf. Verlierer sind dabei die Menschen, die traditionelle, niedrig oder gar nicht verzinste Anlageformen wie Sparbücher oder Tagesgeldkonten nutzen.

Wer auch in Krisenzeiten Renditen erwirtschaften will, setzt am besten auf einen Vermögensaufbau mit Sachwerten wie Immobilien oder Edelmetallen. Aber auch breit gestreute Aktien oder Aktienfonds (Aktive Fonds oder Passive Fonds/ETFs) können langfristig helfen, massive Vermögensverluste durch weltweite Krisen bestmöglich aufzufangen. Dabei sollte man gerade als Anfänger in Sachen Vermögensaufbau keine Scheu davor haben, den Rat von Fachleuten einzuholen oder sein Vermögen von erfahrenen Börsenspezialisten managen zu lassen – wie etwa bei der Expertenpolice der LV 1871.

Wichtig ist bei Aktien-Anlagen, auch in Börsenflauten nicht die Nerven zu verlieren. Denn auch Börsenkurse folgen seit jeher einem bestimmten Muster – und Börsencrashs bieten vor allem eines: Chancen, daraus zu lernen und die Kursentwicklungen strategisch geschickt für den weiteren Vermögensaufbau zu nutzen. Auch hier kann Expertenrat helfen, teure Fehler bei Investitionen zu vermeiden und alle Potenziale des Aktienmarkts auch in Krisenzeiten voll auszuschöpfen.

Ratgeber um Vermögen aufzubauen

Vermögensverwaltung in erfahrene Hände geben

Nicht alle Menschen sind Finanzexperten und nicht alle sind gewillt oder in der Lage, viel Zeit in ihren Vermögensaufbau zu stecken. Deshalb bietet die LV 1871 bewährte Lösungen an, mit denen man für den Aufbau der eigenen Altersvorsorge auf die Expertise von Fachleuten zurückgreifen kann:

Die Expertenpolice der LV 1871 bündelt alle erfolgversprechenden Anlageformen der Kapitalmärkte – von Aktien über Staatsanleihen und Unternehmensanleihen bis hin zu Sachwerten wie Rohstoffen oder Immobilien. Erfahrene Fachleute übernehmen als Fondsmanager die Verwaltung der Vermögenswerte und legen diese nach vielfach bewährten Strategien an.

Eine weitere Option ist das ETF-Portfolio Plus: Auf Basis wissenschaftlicher Erkenntnisse stellen die Anlagespezialisten der LV 1871 Portfolios aus ETFs und überwiegend passiven Investmentfonds zusammen – je nach Risikoprofil des Anlegers. Die Zusammensetzung der einzelnen ETFs hängt vom Index ab, der zugrunde liegt.

Vermögensaufbau mit gutem Gewissen verspricht die Strategie Nachhaltigkeit der LV 1871: Hier wird das Portfolio zum Vermögensaufbau nicht nur unter dem Aspekt der Rendite, sondern auch unter ethischen, sozialen und ökologischen Gesichtspunkten zusammengestellt. Nachhaltigkeit gehört mittlerweile zu den wichtigsten Treibern unserer Wirtschaft – innovative, ressourcenschonende Konzepte der Kreislaufwirtschaft, erneuerbare Energien und sozial verantwortliches Handeln bestimmen unseren Weg in die Zukunft, sichern Arbeitsplätze und unsere Vorreiterrolle im globalen Wettbewerb. Strategie Nachhaltigkeit der LV 1871 berücksichtigt daher nur zertifiziert nachhaltige Aktien- und Renten-Investmentfonds – jährlich kontrolliert vom Forum Nachhaltige Geldanlagen (FNG).

Exklusive Fonds-Lösungen der LV 1871

Vermögensaufbau und Nachhaltigkeit

Vor dem Hintergrund des Klimawandels und der Energiekrise wird Nachhaltigkeit in allen Lebensbereichen immer wichtiger. Längst sind nachhaltiges Handeln und Wirtschaften keine Modeerscheinung mehr und beeinflussen auch die Finanzwirtschaft zusehends. Viele Verbraucher machen sich mittlerweile auch beim Thema Vermögensaufbau Gedanken zur Nachhaltigkeit ihrer Geldanlage. Eine Umfrage vom Verbraucherzentrale Bundesverband e.V. fand 2020 beispielsweise heraus, dass rund jeder zweite Verbraucher grundsätzlich für eine nachhaltige Kapitalanlage bereits ist. Darüber hinaus erwarten mehr als zwei von drei Befragten, dass nachhaltige Anlageprodukte messbar helfen, Nachhaltigkeitsziele zu erreichen.

Der Begriff der Nachhaltigkeit stammt ursprünglich aus der Holzwirtschaft und wurde 1713 erstmal von Hans Carl Carlowitz verwendet. Bereits damals verband man nachhaltiges Wirtschaften mit dem schonenden Umgang mit Rohstoffen, um unsere Umwelt und die Lebensgrundlagen für kommende Generationen zu bewahren. Mittlerweile schließt Nachhaltigkeit auch soziale Faktoren im Unternehmensumfeld, wie z.B. fairer Umgang mit Mitarbeitern, und Richtlinien der verantwortungsvollen Unternehmensführung mit ein.

In der Finanzwirtschaft bieten heute die sogenannten ESG-Kriterien, verschiedene Siegel (z.B. FNG-Siegel) und freiwillige Verhaltenskodexe, wie etwa die „UN Principles for Responsible Investing“ (UN PRI), Orientierung im Dschungel der nachhaltige Anlagemöglichkeiten.

Ratgeber nachhaltiger Vermögensaufbau

Privater Vermögensaufbau mit 50+ – auch Ältere haben noch eine Chance auf gute Renditen

Nicht selten geschieht es, dass Menschen in der Mitte ihres Lebens Bestandsaufnahme machen und dann mit Schrecken feststellen, dass sie fürs Alter nicht genügend gespart haben, um einen entspannten Lebensabend genießen zu können. In ihrer Finanzplanung klafft die „Rentenlücke“, die es nun noch möglichst zügig zu schließen gilt. Jetzt heißt es, schnell Vermögen aufzubauen – und dazu wird zunächst ermittelt, wie viel Kapital einem im Ruhestand konkret zur Verfügung steht. Diesen Wert vergleicht man mit der Summe, die man im Rentenalter zum Bestreiten seines Lebensunterhalts benötigt – in der Regel sind das etwa 80 Prozent des letzten Netto-Gehalts, das man während seiner Erwerbstätigkeit verdient hat. Im Folgenden gehen dann Vermögensaufbau und Altersvorsorge praktisch Hand in Hand. Welche Anlageformen sich für den späten Einstieg in den schnellen Vermögensaufbau eignen, hängt unter anderem vom Chancen-Risiko-Profil des Kunden ab. Auch die Frage, ob es sich um regelmäßige Zahlungen oder eine Einmalzahlung handelt und in welcher Form die Auszahlung zum Rentenbeginn erfolgen soll, spielt eine wichtige Rolle. Für einen Vermögensaufbau mit 50 Jahren empfiehlt sich deshalb vor allem, Rat von Experten einzuholen, die diese Punkte bei der Planung berücksichtigen können. Allgemein sollte man auch bei einem späten Beginn verschiedene Möglichkeiten zum Vermögensaufbau in Betracht ziehen und für sich selbst abwägen, welche am besten zur eigenen Situation passen. Hier erste Beispiele:

Wichtiger Hinweis:

Der vorstehende Text sowie die Hinweise und Informationen stellen ausdrücklich keine Anlageberatung oder Empfehlung dar. Es handelt sich bei allen Aussagen um eine/unsere allgemein veröffentlichte Meinung. Die Informationen im vorstehenden Text sind nicht auf eine individuelle Situation zugeschnitten und sind daher kein Ersatz für eine professionelle und individuelle Beratung durch hierfür qualifizierte Personen.

Risikohinweis: Die Wertentwicklung in der Vergangenheit stellt keinen zuverlässigen Indikator für die zukünftige Entwicklung dar. Aktien und Fonds können steigen und fallen, selbst ein Totalverlust ist nicht ausgeschlossen.